Unternehmensbewertung – welcher Kaufpreis ist realistisch?

Welche Faktoren beeinflussen den Unternehmenswert?

Immer wenn es um die Nachfolge, den Kauf oder Verkauf eines Unternehmens/einer Firma geht, ist das Thema der Unternehmensbewertung zentral. Die ersten eher überschlägigen Berechnungen des Unternehmenswerts stehen meist schon ganz am Anfang der Überlegungen zum Unternehmensverkauf/Unternehmensnachfolge und werden meist bis zum Abschluss von Verhandlungen fortgeführt und immer mehr verfeinert. Da jedes Unternehmen individuell ist und eine Vielzahl von Faktoren die Bewertung eines Unternehmens beeinflussen können, wird die Unternehmensbewertung oft als komplex empfunden.

In der Praxis werden recht einfach anzuwendende Multiplikator-Methoden verwendet, aber auch sehr anspruchsvolle Bewertungsmethoden, die auf der risikoadäquaten Abzinsung zukünftiger Cash Flows beruhen. Gemeinsam ist allen heute in der M&A Praxis verwendeten Methoden, dass sie zunächst einen verschuldungsfreien Unternehmenswert („Cash and debt free“) ermitteln, von dem dann die Nettofinanzschulden zum Bewertungsstichtag abzuziehen sind, um den Wert des Eigenkapitals (der dem Kaufpreis entspricht) zu errechnen.

Viele Faktoren können auf die Bewertung eines Unternehmens einwirken, wir möchten Ihnen hier die in unserer Praxis fünf wichtigsten Bewertungsfaktoren nennen

- Wachstum

Wächst ihr Unternehmen wenig oder schnell? Wenig sind 2% bis 3% pro Jahr, schnelles Wachstum regelmäßig mehr als 10%.

- Marge

Ist die nachhaltig erzielbare EBIT Marge eher bescheiden bei 2-3% oder ist sie größer als 10% (bei Industrieunternehmen)?

- Größe

Je größer das Unternehmen, desto höher auch die relative Unternehmensbewertung, weil größere Unternehmen als weniger riskant angesehen werden. In absoluten Zahlen sind ca. 80 MEUR bis 100 MEUR Umsatz relevante Schwellenwerte

- Kapitalintensität

Wieviel Kapital ist über Investitionen und Working Capital (Vorräte, Kundenforderungen abzüglich Verbindlichkeiten aus Lieferungen und Leistungen) gebunden?

- Markt und Wettbewerb/Alleinstellungsmerkmale

Wie wettbewerbsintensiv ist der Markt auf dem sie tätig sind? Wächst der bearbeitete Markt oder ist Unternehmenswachstum nur durch Verdrängung möglich? Verfügt das Unternehmen über klar erkennbare, plausible und verteidigbare Wettbewerbsvorteile?

Mit diesen Methoden wird der Wert des Unternehmens berechnet

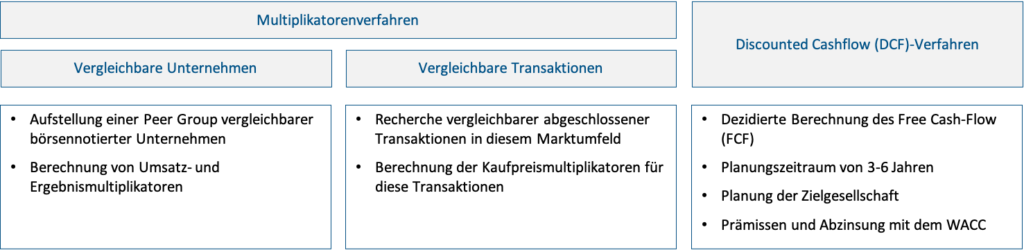

Multiplikatorenverfahren

Multiplikator-Verfahren sind einfache und schnelle Methoden zur Unternehmensbewertung, und werden aus diesem Grund häufig in der Praxis genutzt. Die Multiplikatoren, oft auch Multiples genannt, werden mehr oder weniger systematisch aus einer Gruppe von vergleichbaren Unternehmen abgeleitet. Das können vergleichbare börsennotierte Unternehmen sein oder Transaktionen mit Gesellschaftsanteilen vergleichbarer (nicht börsennotierter) Unternehmen.

In der Praxis werden drei Multiplikatoren verwendet:

- Umsatz-Multiplikator – Wenn Unternehmen stark wachsen und /oder keine positiven Ergebniszahlen verfügbar sind

- EBITDA-Multiplikator – Für Unternehme mit zyklischem Investitionsverhalten

- EBIT- Multiplikator- Für Unternehmen, bei denen Investitionen regelmäßig anfallen oder eine untergeordnete Rolle spielen

In den meisten Fällen wird für die Bewertung etablierter Unternehmen das EBIT als Basis verwendet, da das EBIT dem Cash Flow am nächsten kommt, wenn die Investitionen in etwa der Abschreibung entsprechen.

Selbstverständlich ist dabei immer zu bedenken, dass das EBIT eines bestimmten Jahres oft nicht das „wahre“ Unternehmensergebnis darstellt. Daher wird das EBIT normalisiert, sprich außergewöhnliche Einnahmen und Ausgaben oder besondere Einflüsse durch die Gesellschafter (zum Beispiel Gehälter, Fahrzeuge, Miete) werden aus der Gewinn- und Verlustrechnung herausgerechnet.

Darüber hinaus hat das Referenzjahr großen Werteinfluss. In der Regel wird auf das laufende Geschäftsjahr zurückgegriffen (aktueller Forecast). Bei Rückgriff auf nur ein Jahr werden Wachstumspotenziale oder zyklische Verläufe unter Umständen nicht angemessen berücksichtigt. Daher können Adjustierungen erforderlich sein, um zu einer angemessenen Basis zu gelangen.

Wenn die Potenziale ausreichend konkret sind, können diese adjustiert werden. Unter Umständen können Durchschnittsgrößen mehrerer Jahre zur Anwendung kommen, die sowohl die Planungs-, als auch die Vergangenheit berücksichtigen. In der aktuellen COVID19 Krise können so die Unternehmen angemessen bewertet werden.

Vergleichbare Transaktionen (Comparable Transaction Analysis)

Das erste Verfahren basiert auf vergleichbaren Transaktionen (auch Comparable Transactions genannt). Um die Vergleichsgruppe zu bilden, werden Transaktionen unter Beteiligung von Unternehmen aus der gleichen Branche betrachtet. Diesem Verfahren liegt die Idee zugrunde, dass in der Vergangenheit gezahlte Multiples bereits abgeschlossener Transkationen auch den „heute angemessenen Marktpreis“ spiegeln.

Der Ansatz der Bewertung über Transaktionen vergleichbarer Unternehmen hat große Stärken, wenn es um die Bewertung von Unternehmen geht, die nicht börsennotiert sind und meist viel kleiner, fokussierter und regionaler aufgestellt sind als ihre in der Regel wesentlich größeren, breiter diversifizierten und internationaleren börsennotierten Wettbewerber.

Leider weist das Bewertungsverfahren aber in der Praxis auch Schwierigkeiten auf:

- Oft sind die verfügbaren Information unzureichend, da die Details bei Transaktionen von privaten Unternehmen oftmals nicht oder nicht vollständig veröffentlich werden.

- Der Zeitraum, aus dem die Transaktionen stammen, muss sehr lang gewählt werden, um eine repräsentative Grundmenge von Daten zu erlangen. Da sich die Bewertung von Branchen über Zeit ändert (z.B. weil sich Zinsen, Technologien, Wachstumsaussichten ändern), können so ermittelte Werte vom aktuellen Wert abweichen.

Vergleichbare börsennotierte Unternehmen

Das zweite Verfahren basiert auf der Bewertung von vergleichbaren börsennotierten Unternehmen (auch Trading Multiples oder Trading Comparables genannt). Der Gedanke hinter dieser Methode ist ähnlich wie bei der Bewertung mit Hilfe von Transaktionen vergleichbarer Unternehmen:

Der Berater erstellt eine Vergleichsgruppe börsennotierter Unternehmen, die dem zu bewertendem Unternehmen möglichst entsprechen. Bei dieser Methode wird das Multiple als Vielfaches des Börsenwerts von der Finanzkennzahl (EBITDA oder EBIT) der börsennotierten Vergleichsunternehmen ermittelt.

Diese Methode bietet den Vorteil, dass die Daten für börsennotierte Unternehmen aktuell, vollständig öffentlich verfügbar und relativ leicht zu erheben sind.

Der Nachteil besteht in der oft stark eingeschränkten Vergleichbarkeit der börsennotierten Unternehmen mit einem deutschen nicht börsennotierten Mittelständler. Stellen Sie sich vor, man vergleicht Coca-Cola mit einem mittelständischen, regionalen Getränkehersteller in Deutschland. Sind die Unähnlichkeiten nicht höher als die Ähnlichkeiten? Mittelständische Unternehmen sind im Vergleich zu börsennotierten Unternehmen häufig regionaler, kleiner und fokussierter. Darüber hinaus sind die Anteile an börsennotierten Unternehmen hoch fungibel, d.h. ohne zeitlichen Aufwand und minimalen Transaktionskosten in variablen Stückzahlen jederzeit veräußerbar.

Discounted Cashflow (DCF) Verfahren

Für die Berechnung des Unternehmenswertes mit Hilfe des Discounted Cashflow (DCF) Verfahrens werden die zukünftigen Zahlungsströme des Unternehmens prognostiziert und mit risikoadäquaten Kapitalkosten abgezinst. Beim DCF Verfahren wird der Unternehmenswert im Wesentlichen vom als nachhaltig unterstellten Cash Flow am Ende des Detailprognosezeitraums determiniert („ewige Rente“). Der Barwert dieser ewigen Rente kann 60-70% des Unternehmenswertes ausmachen. Bei dem Ertragswertverfahren wird im Vergleich zu den Discounted Cashflow Verfahren nicht auf Zahlungsüberschüsse, sondern auf Erträge, bzw. Jahresüberschüsse abgestellt. In einem üblichen M&A Prozess spielt der Ertragswert kaum eine Rolle. Bei den Discounted Cashflow (DCF) Verfahren dominieren im M&A Umfeld die Bruttoansätze, bei denen die Zahlungsströme an Eigen- und Fremdkapitalgeber (sog. Free Cashflows) mit den gewogenen Kapitalkosten (gewichtete Fremd- und Eigenkapitalkosten oder WACC) diskontiert. Von dem so ermittelten Unternehmenswert wird dann durch Abzug der Netto-Finanzschulden der den Eigenkapitalgebern zufließende Kaufpreis ermittelt.

Die Stärke des Verfahrens liegt in seiner Genauigkeit, da es die zukünftige Entwicklung eines Unternehmens einschließlich der zukünftigen Investitionen und der Entwicklung des Working Capital vollständig planerisch abbildet. Daher ist dieses Verfahren auch das in der Bewertungstheorie favorisierte Verfahren.

In der Praxis stößt dieser Methode allerdings häufig auf Schwierigkeiten. Zum einen werden die Kapitalkosten von börsennotierten vergleichbaren Unternehmen abgeleitet. Diese sind aus den schon oben genannten Gründen wie Größe, Diversifikation, Fungibilität usw. nur sehr eingeschränkt auf mittelständische Unternehmen übertragbar. Zum anderen ist der Planungszeitraum von 3-5 Jahren mit Planungsaufwand und entsprechender Unsicherheit verbunden.

Substanzwertverfahren und nicht betriebsnotwendiges Vermögen

Die bisher genannten Verfahren zur Unternehmensbewertung gehen davon aus, dass alle Vermögensgegenstände die mit dem Unternehmen übertragen werden, erforderlich sind, die geplanten EBIT-Ergebnisse zu erzielen. Dazu gehören selbstverständlich auch die Vorräte im Rahmen der üblichen Reichweiten. Damit werden die Werte dieser Vermögensgegenstände im Unternehmenswert berücksichtigt und sind nicht separat zu berücksichtigen. Das Substanzwertverfahren kommt daher in der Regel bei der Unternehmensbewertung nicht zum Tragen.

Anders ist es jedoch bei Vorliegen von nicht betriebsnotwendigen Vermögen: Der Wert dieser Vermögensgegenstände kann zusätzlich zum Unternehmenswert realisiert werden.

Auch kann beim Verkauf eines Unternehmens mit hohem Betriebsimmobilienvermögen der Substanzwert dieser Immobilien unter Umständen ergänzend relevant sein. Bei hohen Substanzwerten im Immobilienvermögen kann es im Falle einer Transaktion sinnvoll sein, diese zuvor herauszulösen und anschließend separat zu verkaufen oder an den neuen Unternehmenseigentümer zu vermieten.

Liquidationswertverfahren in der Unternehmensbewertung

Der Liquidationswert berechnet sich aus dem Wert der einzelnen Vermögensgegenstände abzüglich der Liquidationskosten.

Das Liquidationswertverfahren wird nur dann zur Ermittlung des Unternehmenswerts herangezogen, wenn die Werte der Multiplikatoren- oder DCF-Verfahren unter dem Liquidationswert liegen. Konkret bedeutet dies, dass es profitabler erscheint, die Vermögenswerte des Unternehmens zu verkaufen als das Geschäft fortzuführen.

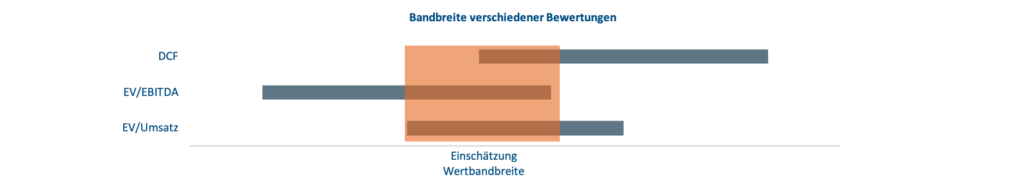

Vom Wert zum Preis

Natürlich ist eine Unternehmensbewertung noch kein Kaufpreis. Der Kauf- oder Verkaufspreis eines Unternehmens kann über oder unter dem vorab berechneten Unternehmenswert liegen, da diese Werte jeweils subjektive und interessengebundene Wertspannen der beteiligten Parteien sind. Die Käuferseite hat bestimmte Erwartungen bezüglich der strategischen Effekte und Synergien, während die Verkäuferseite oftmals hohe Chancen und nur geringe Risiken sieht. Die Beeinflussung der Verhandlungsergebnisse ist Gegenstand der Tätigkeit von Corporate Finance Beratern wie Loy & Co. und haben wir in einem separaten Beitrag dargestellt, welche Möglichkeiten bestehen, ein für die jeweilige Partei möglichst vorteilhaftes Ergebnis zu erzielen.

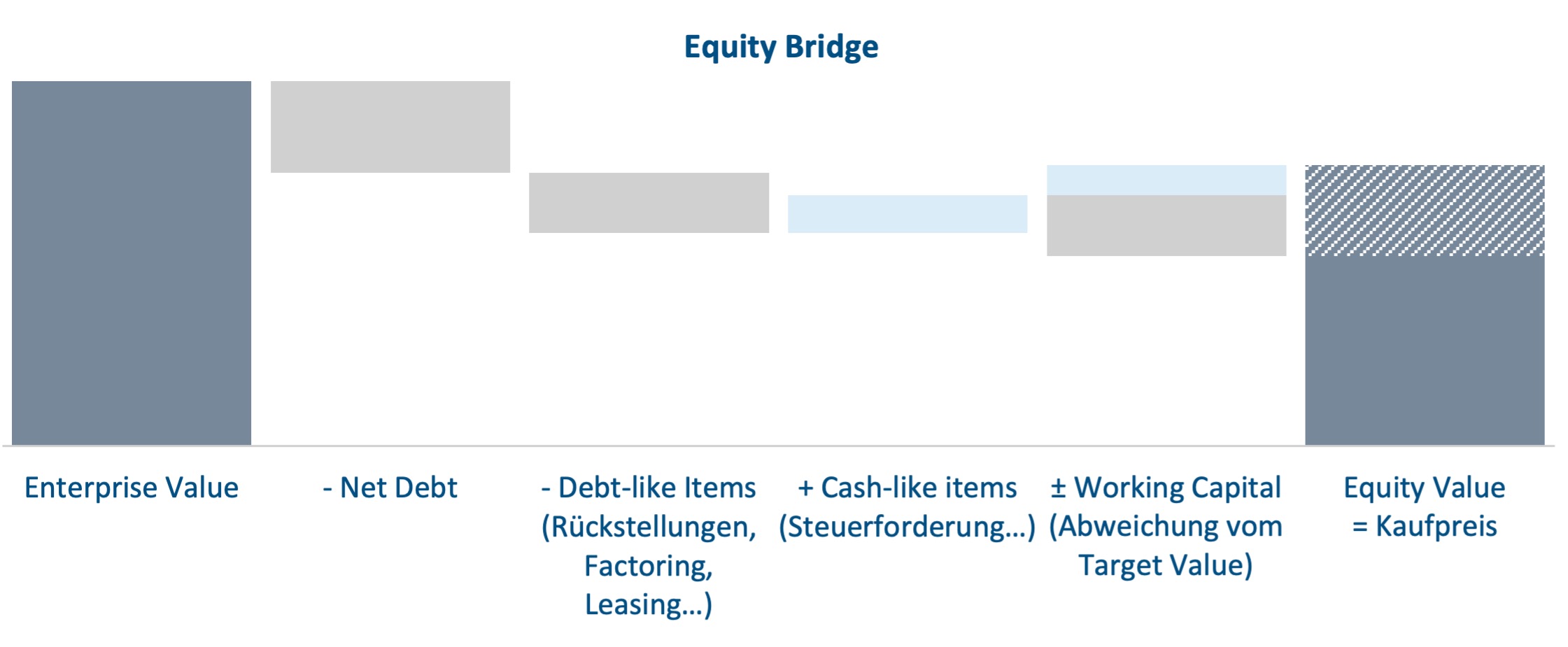

Nach der Einigung bei der Wertermittlung des Unternehmens geht es bei Unternehmensverkäufen um die Ableitung des Kaufpreises. Diese Berechnung vom Unternehmenswert zum Eigenkapitalwert nennt man auch Equity Bridge. Bestimmte Positionen werden vom Unternehmenswert abgezogen, um zum Eigenkapitalwert zu gelangen. Diese scheinbar technische Überleitungsrechnung beinhaltet für beide Seiten mehr Chancen und Risiken als den Vertragsparteien meist klar ist. Denn welche Positionen gehören genau dazu und welche nicht, wie sind die relevanten Positionen konkret zu berechnen?

Die Nettofinanzverbindlichkeiten (auch Net Debt genannt) setzen sich aus Schulden gegenüber Kreditinstituten, welchen Kassenbestand und Guthaben bei Kreditinstituten gegengerechnet wird. Diese Kennzahl wird dem Unternehmenswert abgezogen, da der Käufer nicht für das Fremdkapital aufkommt. Neben dem verzinslichen Fremdkapital kommen im Rahmen von Kaufpreisverhandlungen regelmäßig auch andere Positionen aus den Rückstellungen oder sonstigen Verbindlichkeiten als Abzugspositionen vom Kaufpreis in Betracht.

Um zu vermeiden, dass der Verkäufer seine Netto-Finanzverbindlichkeiten durch ein Herunterfahren des Working Capitals zum Transaktionsstichtag reduziert, wird im Kaufvertrag in der Regel ein Zielwert für das Working Capital definiert. Der Zielwert soll ein normalisiertes um saisonale Schwankungen bereinigtes Niveau widerspiegeln. Soweit das tatsächliche Working Capital am Stichtag niedriger oder höher als der Zielwert ist, wird die Differenz dem Kaufpreis hinzugerechnet, bzw. abgezogen. Wie auch bei der Definition und Bewertung des Net debts stecken in der Festsetzung des Working Capital Zielwertes für beide Seiten Chancen und Risiken, die es zu beachten gilt.

Ein weiteres Thema das Sie vielleicht auch interessieren könnte: Asset Deal vs. Share Deal?

Ihr Ansprechpartnerin

Beatrice Berg

Partnerin

T: +49 211 20 49 6000M: +49 176 2258 0929E: berg@loy-cf.deLoy&Co Corporate Finance GmbH

Bilker Straße 11

40213 Düsseldorf