So finden wir die richtigen Käufer für mittelständische Unternehmen

Das Wichtigste am Anfang

- Für einen erfolgreichen Unternehmensverkauf/Firmenverkauf kommt es auf die richtige Anzahl interessierter Bieter an

- Je nach Lage und Branche des zu verkaufenden Unternehmens sind viele Datenquellen und umfangreiche Recherchen erforderlich

- Meist sind sowohl strategische Käufer als auch Finanzinvestoren sowie Family Offices als Interessenten relevant

- Die wichtigsten Kriterien bei der Auswahl von Käufern sind die strategische Rationale (Kaufgrund), die Finanzkraft und die Entscheidungsfähigkeit

Nicht zu viele und nicht zu wenige: aber in jedem Fall genau die Richtigen!

Welche Zielsetzungen verfolgen wir bei der Käufersuche?

Erstens gilt es, wirklich ernsthafte und zahlungskräftige Interessenten für den Unternehmenskauf zu identifizieren. Solche Investoren sind oft gar nicht aktiv auf der Suche nach Beteiligungen. Sie müssen daher erst auf eine konkrete Kaufgelegenheit aufmerksam gemacht und von dieser überzeugt werden.

Zweitens sind zu viele Bieter in einem Verkaufsprozess nicht sinnvoll, weil dies zu unerwünschter Öffentlichkeit bei Mitarbeitern, Kunden, Lieferanten usw. führen kann. Jeder Bieter muss von ersten Informationen bis hin zu Verhandlungen betreut werden und nimmt Ressourcen in Anspruch.

Drittens lautet unsere Zielsetzung bei der Käuferansprache immer, genügend Interessenten zu gewinnen, um einen Bieterwettbewerb organisieren zu können, aber dabei weder Vertraulichkeit noch Effizienz zu verlieren.

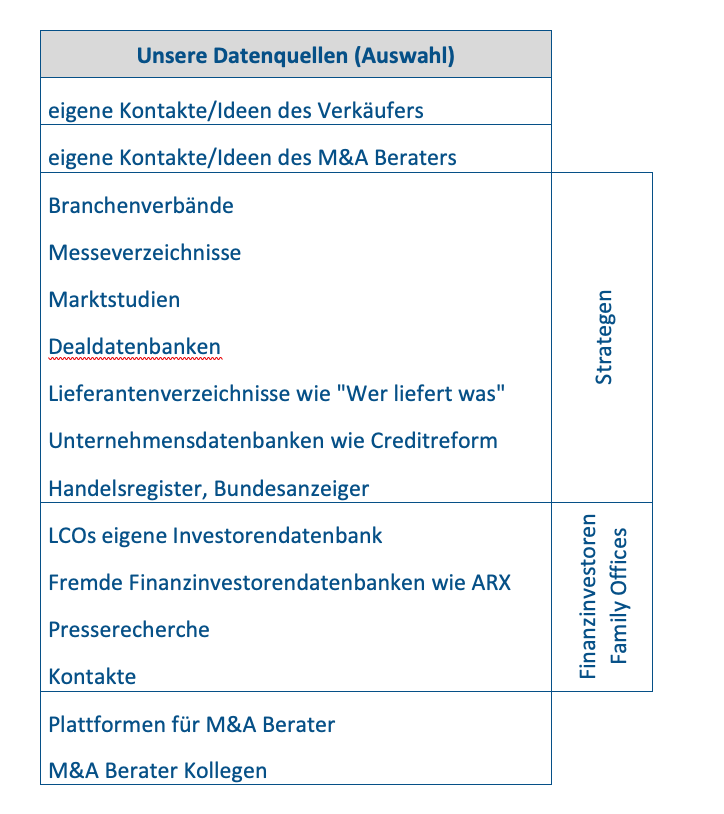

Welche Quellen setzen wir zur Identifikation und Qualifizierung ein?

Im ersten Schritt bauen wir die sogenannte „Longlist“ auf. Hier wollen wir zunächst einmal grundsätzlich viele geeignet erscheinende Firmenkäufer erfassen. Dabei stehen uns in der Praxis eine Vielzahl von Datenquellen zur Verfügung.

Warum wir keine Fans von Unternehmensbörsen sind

Nur in Ausnahmefällen nutzen wir beim Firmenverkauf Firmenbörsen wie NexxtChange, DUB und ähnliche. Solche Börsen können bei kleineren Unternehmensnachfolgen die Suche nach einem Nachfolger erleichtern. Die Erfahrung vieler Nutzer zeigt, dass die Ergebnisse sehr zufällig sind. Das stärkste Argument gegen Unternehmensbörsen ist, dass die wirklich relevanten Käufer einer Firma dort meist einfach nicht präsent sind, dafür unqualifizierte, oft nur scheinbare Unternehmenskaufinteressenten, die nicht über ausreichende finanzielle Mittel verfügen. Wir nutzen allerdings „Profi“-Plattformen von M&A Berater zu M&A Berater, weil so Anonymität gewahrt und Kaufinteresse verifiziert werden kann.

Welche Kriterien sind wichtig zur Beurteilung des Käufer-Interesses?

Im nächsten Schritt selektieren wir gemeinsam mit den Verkäufern aus der Longlist die Shortlist heraus. Das heißt wir legen die Namen derjenigen potenziellen Käufern fest, die wir dann tatsächlich ansprechen. Dabei leiten uns folgende Kriterien:

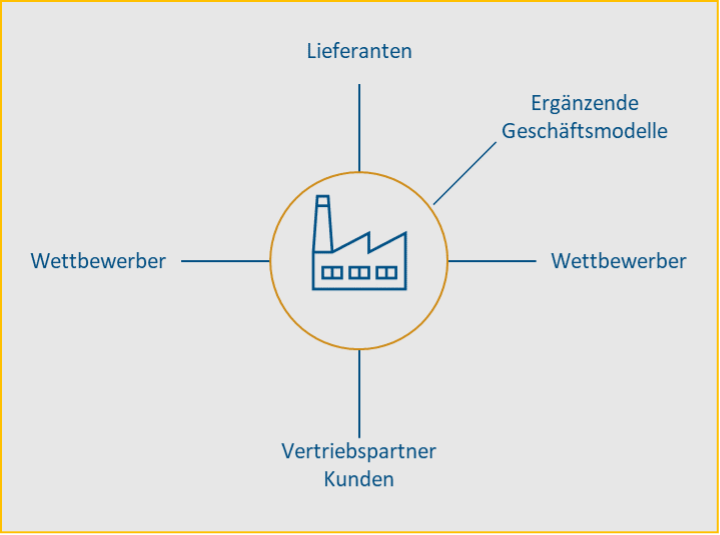

- Kaufmotive/ „Strategische Rationale“

Aus welchem Grund, mit welchem Motiv wird ein konkreter Bieter kaufen? Was ist seine „Story“ mit diesem Zukauf? In welchem Bereich wird er Mehrwerte und Synergien erreichen können und wollen? Erste Anhaltspunkte können Branchenzugehörigkeit, die Unternehmensgröße oder regionale Aspekte sein. Kommen Lieferanten, Wettbewerber, Kunden oder Mitarbeiter in Frage? Die Analyse der sogenannten „strategischen Rationale“ setzt sowohl ein tiefes Verständnis der Geschäftsmodelle von Zielunternehmen und Käufer sowie eine fundierte Marktkenntnis voraus. Aber auch „out of the box“ Denken, Kreativität und unkonventionelles Vorgehen können zu Kaufinteressenten führen, die bisher nicht im Fokus waren.

- Finanzkraft

Passen die Unternehmensgröße und Finanzkennzahlen zum erwarteten Kaufpreis? Wir beschaffen und analysieren frühzeitig Informationen, die eine Beurteilung zulassen.

- Entscheidungskraft

Ist der Käufer zum aktuellen Zeitpunkt voraussichtlich offen für die konkrete Zukaufgelegenheit?

Was ist besser: Strategischer Käufer, Finanzinvestor oder ein Family Office?

- Strategische Investoren

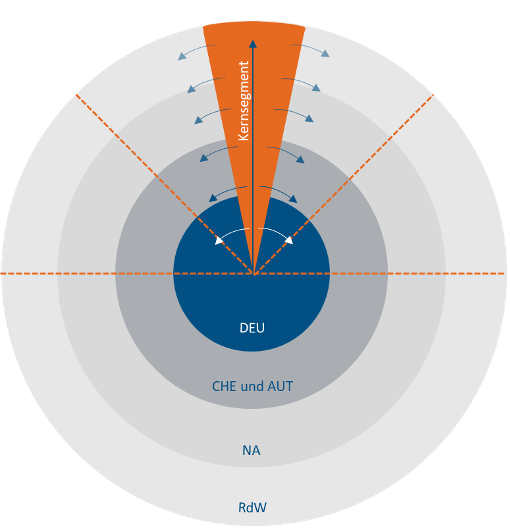

Strategische Investoren betreiben in der Regel in der gleichen Industrie wie das zu verkaufende Unternehmen oder In einem angrenzenden Bereich ein eigenes operatives Geschäft. Meistens sind strategische Investoren nicht aktiv und systematisch auf der Suche nach Übernahmezielen, sondern reagieren, wenn sie auf attraktive Übernahmeziele aufmerksam gemacht und überzeugt werden. Daher sollte der Verkäufer strategische Investoren aktiv identifizieren und über den richtigen Kanal ansprechen.

Vorgehen bei der Suche nach strategischen Investoren

Strategische Investoren sind in der Regel daran interessiert, Mehrwerte durch Synergien für ihre eigenen Gesellschafter zu realisieren. Aus diesem Grund ist es für das verkaufende Unternehmen besonders wichtig dem Käufer Synergiepotentiale möglichst konkret transparent zu machen.

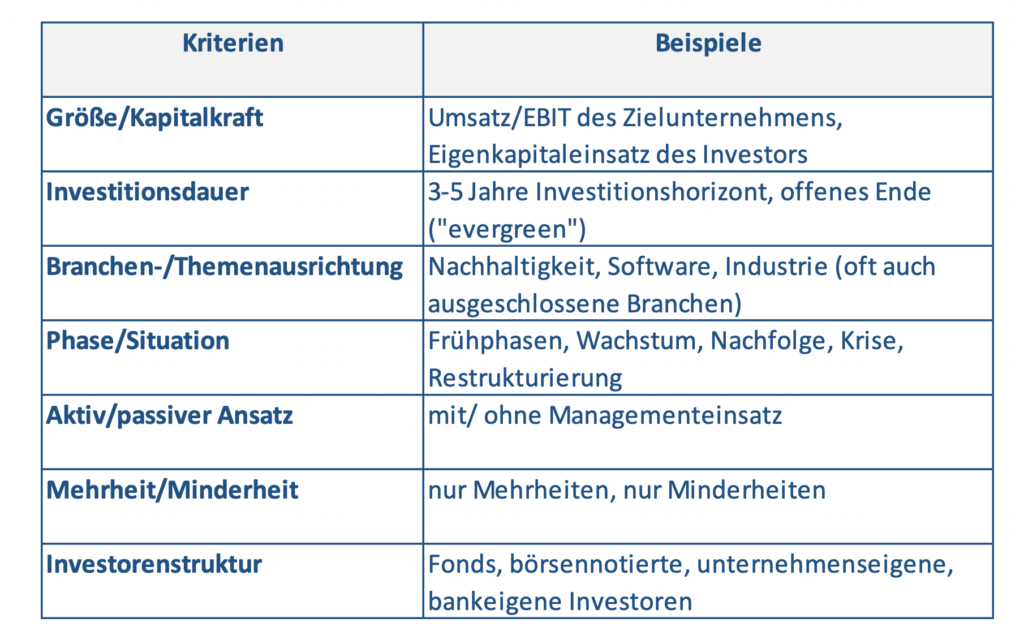

- Finanzinvestoren

Bei Finanzinvestoren gibt es für Verkäufer scheinbar nur die Qual der Wahl: Inzwischen geben mehr als 1.000 Finanzinvestoren in Deutschland an, auf der Suche nach mittelständischen Übernahmezielen zu sein. Laut Presse standen diesen Investoren 2021 mehr als rund 24 Milliarden Euro für Beteiligungskäufe zur Verfügung. Die Investoren beklagen sogar übergroßen „Anlagedruck“. Nahezu jeder Unternehmer erhält regelmäßig Serienbriefe von vorgeblich kaufwilligen Investoren. Also rosige Zeiten für Verkäufer?

Die weniger gute Nachricht lautet aber: Nein, längst nicht jeder Gesellschafter mittelständischer Unternehmen findet unter den Finanzinvestoren einen geeigneten Käufer. Warum ist das so?

Die Kriterien der Finanzinvestoren sind oft sehr eng und restriktiv. Hinzukommt, dass die Suchraster oft extrem ähnlich sind. Wer nicht ins Suchraster passt, wird daher sehr schnell aussortiert.

Die gute Seite: Wer die richtigen Investoren anspricht, deren Kriterien erfüllt und den Verkaufsprozess richtig organisiert, kann mit einem (sehr) attraktiven Verkaufspreis und einer schnellen und sicheren Verkaufstransaktion rechnen.

Wir selbst haben daher unsere eigene Investorendatenbank aufgebaut. Wir halten detailliert fest, welche Investoren in welcher Größenordnung, in welcher Branche, in welcher Unternehmenssituation, mit welchem zeitlichen Horizont investieren wollen.

Wie können somit sehr schnell herausfiltern, welche Investoren geeignet sind.

Verschiedene Arten von Finanzinvestoren

- Vermögende Private/ Family Offices

Family Offices haben in den letzten Jahren eine zunehmende Bedeutung auf den Märkten für Unternehmensbeteiligungen erlangt. Viele vermögende Unternehmer haben in den letzten Jahren eigene Organisationen zum Erwerb von Beteiligungen („Family Offices“) aufgebaut und sind nun am Markt aktiv. Solche Investoren sind oft in der Kommunikation und im Außenauftritt zurückhaltend und daher nicht leicht aufzufinden. Sie unterscheiden sich sehr stark im Grad der Professionalität und investieren oft (nicht immer) in Sektoren, die eine Verwandtschaft zur ursprünglichen unternehmerischen Tätigkeit des Investors aufweisen. Weitere relevante Investitionskriterien können persönliche Beziehungen oder auch regionale Nähe zum Zielunternehmen sein. Vorteil von Family Offices ist die oft ausgeprägte unternehmerische Erfahrung und Haltung sowie die langfristige Perspektive solcher Investoren. Allerdings führt dies nicht immer zu den höchsten Kaufpreisangeboten.

TIPP: Sprechen Sie mit potenziellen Käufern nicht nacheinander, sondern gleichzeitig in einem strukturierten Prozess. Dies optimiert Kaufpreis und Verhandlungsmacht.

Bei Beratungsbedarf sprechen Sie uns gerne vertraulich und unverbindlich an. Wir finden die richtigen Kaufinteressenten für Ihr Unternehmen!

Ansprechpartner

Markus Loy

Geschäftsführer

T: +49 211 20 49 6000M: +49 151 40010026E: loy@loy-cf.deLoy&Co Corporate Finance GmbH

Bilker Straße 11

40213 Düsseldorf