COVID-19 Aktuelle Fragestellungen im M&A Markt mittelgroßer Unternehmen

Dezember 2020

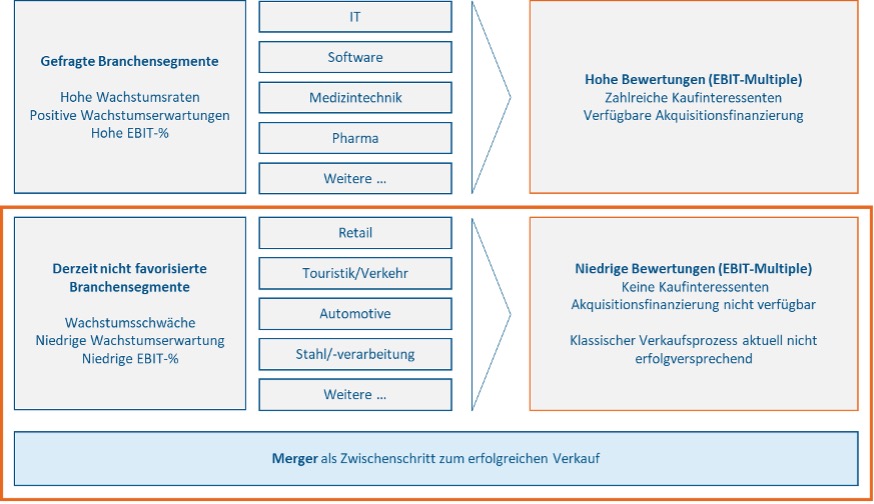

Marktsituation nach 6 Monaten COVID-19: Wir nehmen hohes Interesse für Unternehmen in einigen Segmenten wahr, andere sind (fast) ganz aus dem Spiel

Wir erleben, dass vor allem Finanzinvestoren seit Beginn der COVID-19-Krise zunächst stark mit Portfolio-Themen beschäftigt waren, aber sehr schnell wieder „auf Angriff“ umgeschaltet haben. Ein vollständiges Aussetzen von Investoreninteresse wie phasenweise in der Finanzkrise 2008/2009 haben wir dieses Jahr zu keinem Zeitpunkt wahrgenommen.

Während die besonderen COVID-19-Gewinner sich die Frage stellen, welcher Teil ihrer aktuellen starken Umsatz- und Gewinnsteigerung wohl von Kaufinteressenten als nachhaltig anerkannt wird, haben die COVID-19-Risikopatienten (Touristik, Gastronomie, Teile der Autozuliefererindustrie, stationärer Einzelhandel) nicht nur mit niedrigen Bewertungen zu tun, sondern mit der Frage, ob überhaupt Investoreninteresse besteht.

Für die „guten“ Unternehmen: Was bleibt vom Goldrausch?

Die von den Entwicklungen des Jahres 2020 besonders positiv betroffenen Unternehmen haben einen teils enormen Umsatz- und Ergebnisschub durch COVID-19 erlebt.

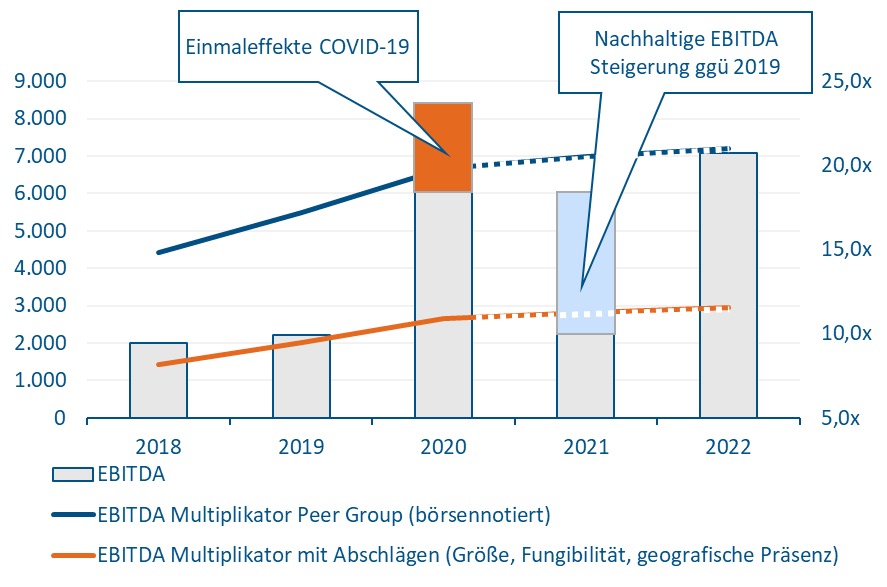

Dieser Nachfrageschub geht bei vielen dieser Unternehmen einher mit nachhaltig wirkenden positiven strategischen Entwicklungen, zum Beispiel in der Neukundengewinnung oder durch temporär gesunkene Markteintrittsbarrieren bei der Erschließung ganz neuer Marktsegmente. Die „Paradesegmente“ sind IT/Software/Digitalisierung und Gesundheit/Medizintechnik. Die EBIT-Multiplikatoren dieser Segmente sind schon unabhängig von der COVID-19-Entwicklung seit 2010 kontinuierlich gestiegen und haben 2020 einen zusätzlichen Schub erhalten. Wir erwarten allerdings ab 2021 eher eine Seitwärtsentwicklung auf hohem Niveau.

Wir messen die Entwicklung der Multiplikatoren anhand von vergleichbaren börsennotierten Unternehmen eines Branchensegments (Peer Group). Um den im Vergleich zu mittelständischen Unternehmen gegebenen Unterschieden (z.B. Größe, geografische Präsenz, Fungibilität) Rechnung zu tragen, werden Abschläge auf die Multiplikatoren angewendet.

Insbesondere im Bereich Gesundheit bleibt zudem die Frage, ob vor dem Hintergrund der stark gestiegenen Verschuldung der öffentlichen Haushalte, Kostenträger im Gesundheitswesen und privaten Haushalte Investitionen nach Abklingen der aktuellen Krise zurückgefahren werden.

Die Nachfrage von Finanzinvestoren nach Zielunternehmen ist durch COVID-19 sogar weiter gestiegen, weil noch mehr Liquidität in den Markt drängt und der Anlagedruck hoch ist, wenn auch sehr selektiv. Gleichzeitig ist das Angebot an attraktiven Zielunternehmen reduziert: Es sind nur relativ wenige für Finanzinvestoren geeignete Targets auf dem Markt. In den favorisierten Segmenten ist auch Akquisitionsfinanzierung durch Banken ausreichend verfügbar, sodass hier insgesamt hohe Bewertungen gezahlt werden und eine hohe Transaktionssicherheit für Verkäufer gegeben ist.

Anders stellt sich die Situation bei strategischen (potenziellen) Käufern dar: Einerseits sind viele Unternehmen selbst stark mit der Bewältigung der operativen Herausforderungen befasst, andererseits wollen viele Unternehmen ihr Pulver trocken halten und ihre finanzwirtschaftlichen Spielräume in der aktuellen Situation nicht ausschöpfen.

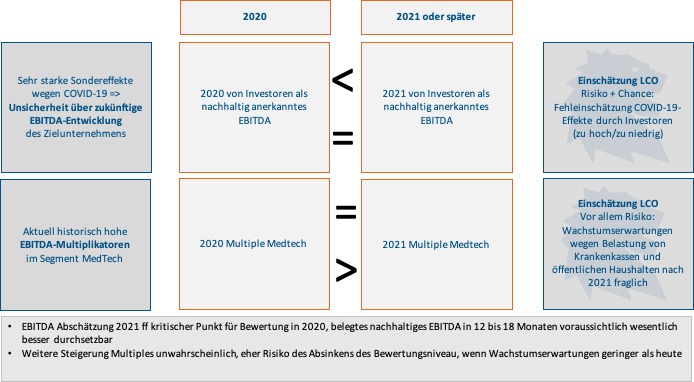

Konkret stellen sich Eigentümer von Unternehmen in favorisierten Segmenten, die sich mit Verkaufsüberlegungen tragen, die Frage, wann der beste Zeitpunkt für eine Marktansprache ist:

- Ist es klüger abzuwarten, bis klar nachweisbar ist, welcher Teil der Ergebnissteigerung des Jahres 2020 nachhaltig ist?

- Oder ist es klüger die derzeit hohen Multiplikatoren zu nutzen und zu riskieren, dass die heute von Investoren angesetzten Risikoabschläge auf das aktuelle Ergebnis höher sind als das in 18-24 Monaten nachgewiesene nachhaltige Ergebnis?

Sicher wird die Antwort individuell sein und hängt stark davon ab, wie plausibel und überzeugend die Argumentation in Richtung der Verbesserung der strategischen Positionierung aufgebaut werden kann.

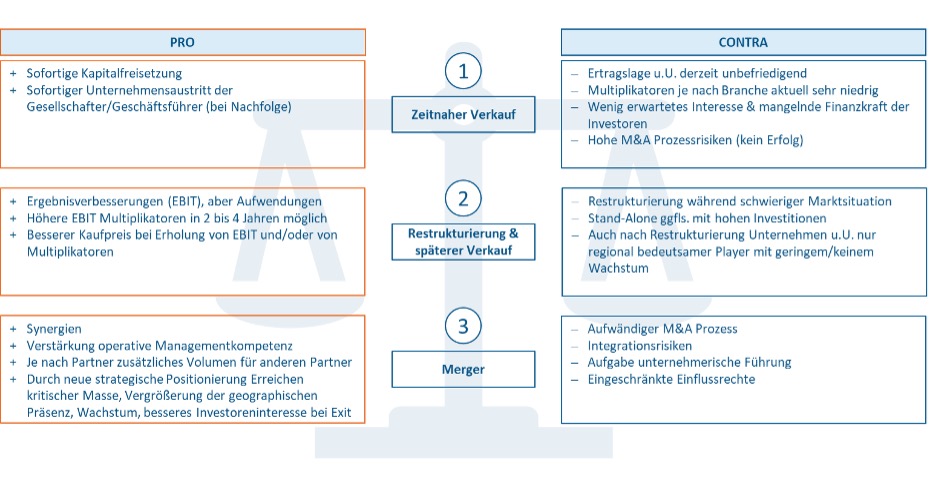

Wir sehen drei Optionen für Verkäufer von Unternehmen in derzeit nicht favorisierten Segmenten

Wir sehen Verkäufer hier in einem Dilemma: Bei sofortigem Verkauf unter den aktuellen Bedingungen müssen sie historisch niedrige Multiplikatoren auf zudem krisenbedingt niedrige Ergebnisse, somit doppelt negative Einflüsse, realisieren. Nach Abzug der Schulden bliebe unter Umständen für den Gesellschafter nur ein geringer Kaufpreis. Gleichzeitig sind durchgreifende operative Verbesserungen in vielen betroffenen Branchen allein kaum zu erzielen oder zu finanzieren.

Zusammenschlüsse können eine valide Option bei aktuellen operativen Herausforderungen und derzeit nicht gegebener Exit-Perspektive darstellen

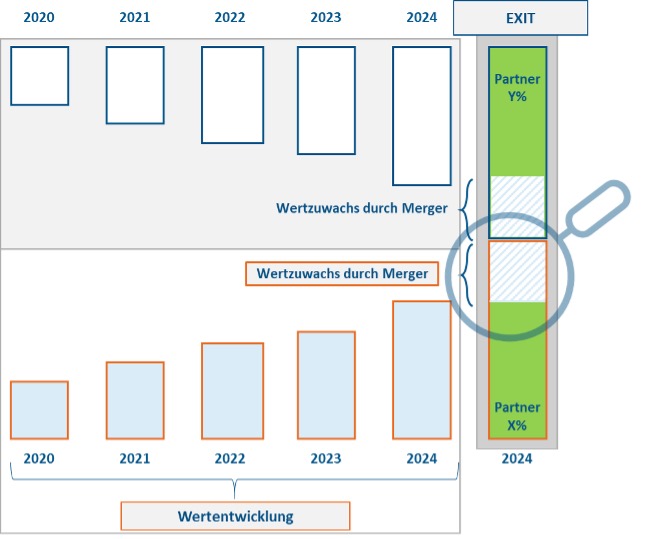

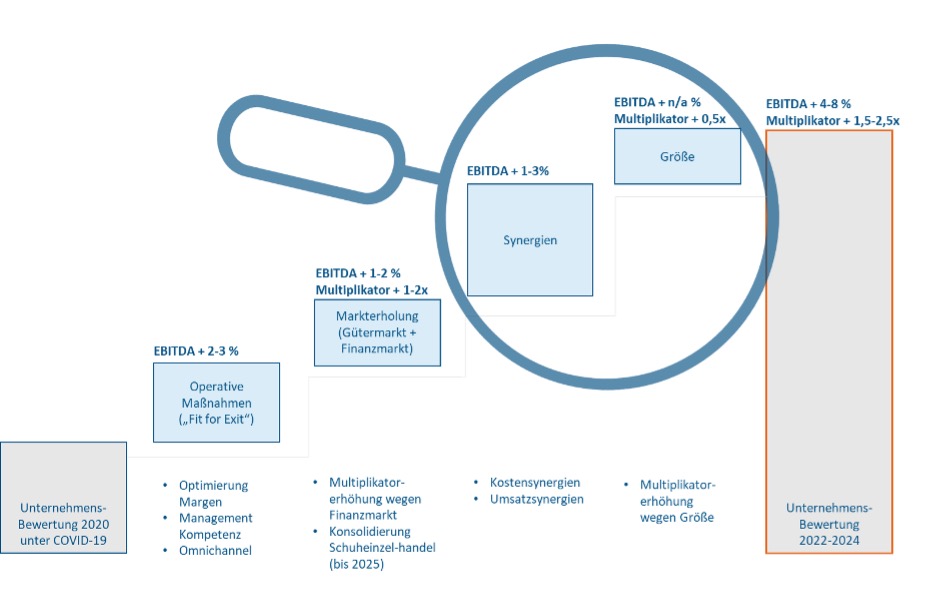

Selbst wenn sich die Gütermärkte (Touristik, Reisen, Gastronomie, stationärer Einzelhandel, Automotive) in den kommenden Jahren wieder erholen und damit auch die Wahrnehmung durch die Akteure auf den Finanzmärkten (Multiplikatoren) wieder verbessern, so können Unternehmen darüber hinaus durch einen Zusammenschluss signifikante Wertsteigerungen erzielen. Treiber dieser zusätzlichen Wertsteigerungspotenziale sind Synergien und Größe. Der Preis für die Chancen aus dem Zusammenschluss ist die Aufgabe der Selbstständigkeit. Ab dem Zusammenschluss müssen sich Partner einigen. Aus diesem Grund sind Zusammenschlüsse zwischen Familienunternehmen auch relativ seltene Transaktionen.

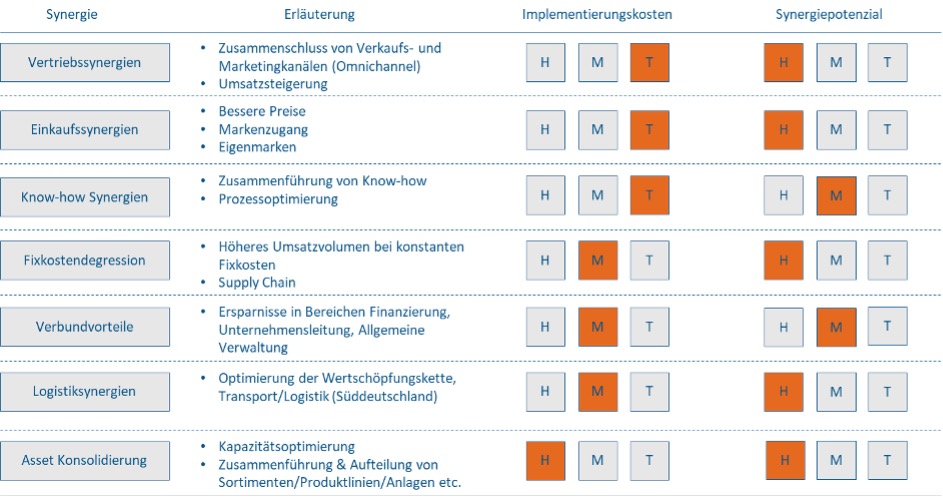

Synergien werden zwar von manchen Unternehmern als Berater-fabrizierte Fata Morgana abgetan, aber zahlreiche Studien zeigen ein eindeutiges Bild: Mit konsequentem Management in der Post Merger Integration-Phase werden signifikante Synergien realisiert: Von Vertrieb und Marketing über Einkauf bis zur Standortkonsolidierung. Wichtige Voraussetzung ist selbstverständlich, dass die Geschäftsmodelle der Partner auch tatsächlich zusammenpassen.

Ein ganz wesentlicher werttreibender Faktor: Größere Unternehmen werden unter sonst gleichen Voraussetzungen 0,5x- 1,5x EBIT höher bewertet als kleinere Unternehmen.

Ein weiterer, nicht zu unterschätzender Faktor: Während die Stand-Alone Wertsteigerungs-faktoren oft überschätzt werden, sind Synergien und Größenbewertungsprämie davon unabhängige wertsteigernde Faktoren. Dies diversifiziert Risiko.

Synergien – Beratermärchen oder quantifizierbarer Werttreiber?

Synergiepotentiale können in der Regel im Akquisitionsprozess gut abgeschätzt und quantifiziert werden. Dabei werden Maßnahmen, aber auch Kosten zur Erreichung konkret geplant. Mit konsequentem Maßnahmencontrolling Post Merger werden solche Synergien dann auch tatsächlich weitgehend realisiert. Insbesondere Kostensynergien sind sogar relativ sichere Wertpotenziale.

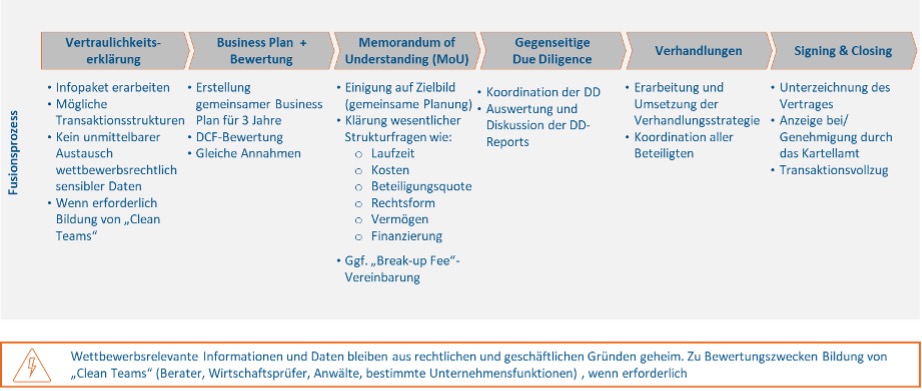

Zusammenschlüsse sind deutlich anspruchsvollere Prozesse als Unternehmenskäufe

Im „einfachen“ Unternehmenskauf bewertet der Käufer das Zielunternehmen, er macht eine Due Diligence und der Erwerber plant zunächst allein die Synergien. Nach Erweb kann er mit seiner Mehrheit die zukünftige Geschäftspolitik bestimmen. Im Zusammenschluss sind (mindestens) zwei Unternehmen zu bewerten und es muss eine gegenseitige Due Diligence erfolgen. Wesentlicher Meilenstein eines Zusammenschlussvorhabens ist die Einigung auf einen gemeinsamen Business Plan. Bewertung, Verständigung auf die zukünftigen Beteiligungsquoten sowie die Finanzierung unabhängig von den bisherigen Gesellschaftern stellen weitere wichtige zu lösende Aufgaben dar.

Zusammenfassung und Perspektive

Gesellschafter von Unternehmen in den favorisierten Segmenten haben das (scheinbare) Luxusproblem, sich mit der Frage beschäftigen zu müssen, ob Sie einen preisoptimierenden Verkaufsprozess gleich jetzt anstoßen oder auf noch bessere mittelfristige Ergebnisse warten. Sorgfältig abzuwägen sind die Folgen der durch COVID-19 entstandenen hohen Defizite und Verschuldung der öffentlichen Haushalte, der Kostenträger und der privaten Haushalte, insbesondere für den Gesundheitsbereich.

Die Optionen für die Unternehmenseigner der von COVD-19 negativ betroffenen Unternehmen sind oft existentieller Art. Wer nicht zu Niedrigstpreisen verkaufen will, aber auch nicht Mittel von außen für Restrukturierungsmaßnahmen und Verlustausgleich zuführen kann, findet in einem Zusammenschluss unter bestimmten Voraussetzungen die Möglichkeit, operative Ergebnisverbesserungen zu erzielen und zu „überwintern“ bis die Bedingungen für einen Verkauf günstiger als aktuell sind. Viele der betroffenen Segmente hatten schon vor COVID-19 strukturelle Probleme, die von COVID-19 wie mit einem Brandbeschleuniger verstärkt werden. Vor diesem Hintergrund stellt sich umso mehr die Frage, ob Selbständigkeit im Lichte derartiger Herausforderungen wirklich immer die oberste Priorität zukommen sollte.